Торговые счета

Платформы

Новости

Мы предоставляем вам самые актуальные новости

из мира экономики и финансов

Мы предоставляем вам самые актуальные новости из мира экономики и финансов

После не самого удачного сплита, который вместо роста капитализации привел к обратному эффекту, а также слабеньких операционных результатов по итогам года, у инвесторов накопились вопросы:

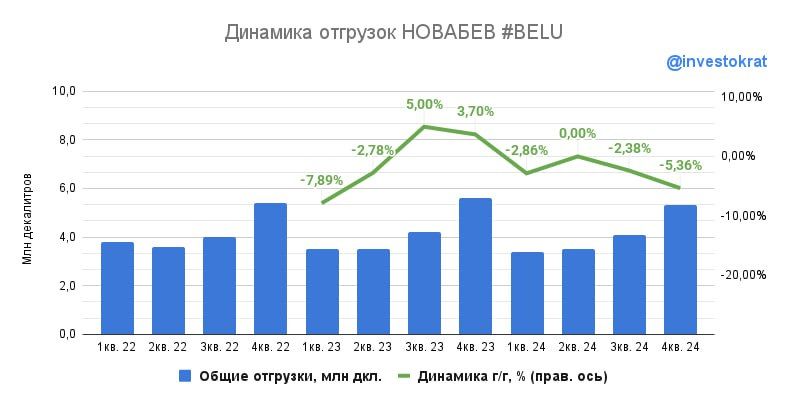

За 2024 год отгрузки сократились на 4,2% г/г в объемном выражении. Компания объясняет снижение постепенным уходом в сегмент высокомаржинальных марок. В этом есть логика: лучше продавать чуть меньше в объеме, но в несколько раз дороже. При условии, что будет достаточный спрос.

За 2024 год число "Винлабов" выросло на 23% и достигло 2041 шт. Компания немного не дотянула до амбициозной планки в 2500 шт., заявленной в качестве цели еще в 2022 году.

Не исключено, что экспансию притормозили осознанно, видя замедление темпов роста продаж год к году уже третий квартал подряд. По итогам 2024 года выручка выросла на 27,5% г/г, трафик на 11,2%, а средний чек на 14,6%. Темпы все еще неплохие, компания отлично впитывает инфляцию. Но эффективность новых магазинов снижается по мере насыщения рынка. В начале года аналогичные цифры составляли: 36,2%, 13,9% и 19,6% соответственно.

Новабев из компании роста постепенно трансформируется в стоимостную историю. В таком состоянии она могла бы спокойно существовать и радовать инвесторов дивидендами. Но! Есть неприятный нюанс в виде высокого долга, о котором мы и поговорим дальше.

Эмитент вынужден наращивать чистый долг (+20,2% г/г по итогам 1 полугодия 2024) для открытия новых магазинов. Соотношение ND/EBITDA достигло 2,3х. А чистая прибыль снизилась на 33,8% г/г под давлением финансовых расходов, перевесивших эффект от роста выручки. Одновременно платить высокие дивиденды и содержать такой долг при текущих ставках будет сложно! Скорее всего, придется пожертвовать ростом бизнеса и временно снизить дивиденды, чтобы погасить часть обязательств.

О первых двух пунктах компания ничего не говорила сама - это лишь предположения. А над работой с премиум-сегментом работа уже ведется.

По слухам, Новабев уже скоро может анонсировать новую стратегию развития. Не исключаю, что в ней мы увидим часть тезисов из сегодняшнего поста. Помимо стратегии, интересно будет взглянуть на финансовый отчет и актуализировать ситуацию с долгом. До этого момента я бы никаких активных действий с акциями не предпринимал.

Не является индивидуальной инвестиционной рекомендацией!

Источник